- 「自分が相続税を支払う必要がある?」と悩んでいる人

- 相続税の基本的な計算方法や仕組みを知りたい人

- 相続の基本的なことを知りたい人

「相続税って複雑そうだな?」と思っていませんか?相続税の基本について解説させて頂きます。

相続税については原則として以下の様なルールがあります。

相続税の申告と納税は、被相続人が死亡したことを知った日の翌日から10カ月以内に原則、現金で行う。

申告には、所定の申告用紙と相続財産に関する資料をまとめて税務署に提出します。この申告書類の作成には時間がかかります。また、相続税の制度や計算も非常に複雑なため、相続税を支払う必要がある方は専門家である税理士に早めの相談をすることをオススメします。ハナハ行政書士・社会福祉士事務所では提携する税理士へワンストップでおつなぎいたします。

この記事では、相続税の概要について解説します。この記事を読んで頂ければ、相続税についての基本的な知識が身に付きます。

相続税の申告ってどうするの?相続税の基本知識

相続税の概要

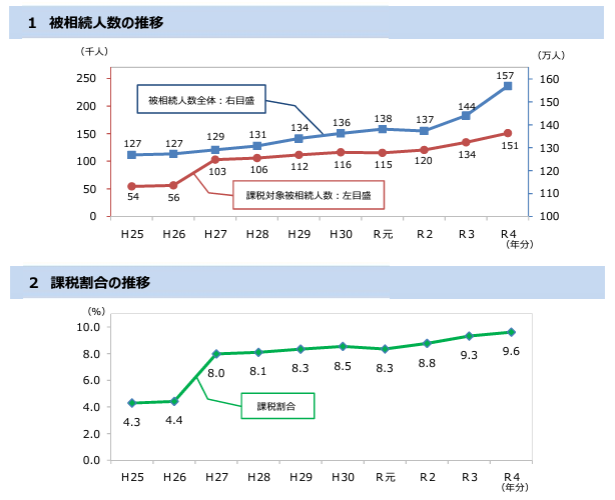

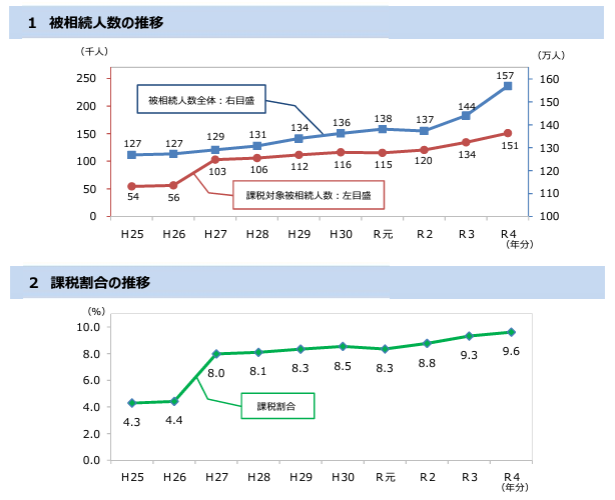

上の図のように、現在、相続税は9割ほどの人にとっては支払う必要がありません。逆に言うと、相続税を支払う必要がある人は相続件数の約1割程度の人です。しかし、上図の様に、平成25年には4.3%だった相続人全体に占める課税割合は、令和4年には9.6%まで増えています。相続税を支払う人の割合は年々増加傾向にあります。

その理由として、これまで最低でも6000万円を超える相続資産が無ければ相続税はかからなかったものが、H27年(2015年)の税制改正によって最低3600万円(基礎控除相当額)の相続資産があれば相続税がかかる可能性が出てきたためです。

ちなみに相続税は、高額所得者の相続人だけにかかるものではありません。以下の様な人は、「思わぬ」相続税がかかる可能性があります。

- 「相続資産」には不動産なども含まれます。預貯金などがなくても、都市部や繁華街などに家や土地などをもっている場合

- 「相続資産」には生命保険の保険金もふくまれます。若いご夫婦で、子どものために多額の生命保険をかけている場合

相続税の基本的な計算方法

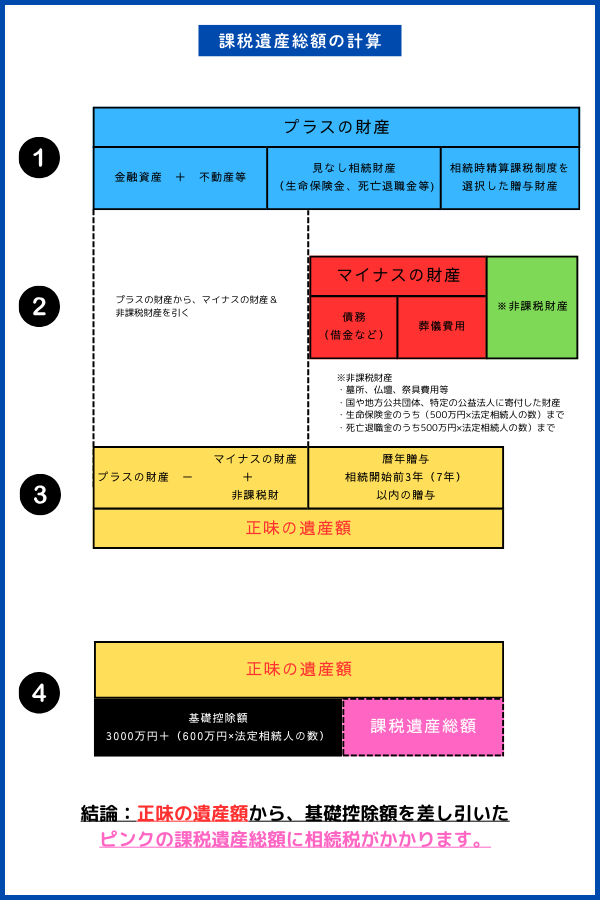

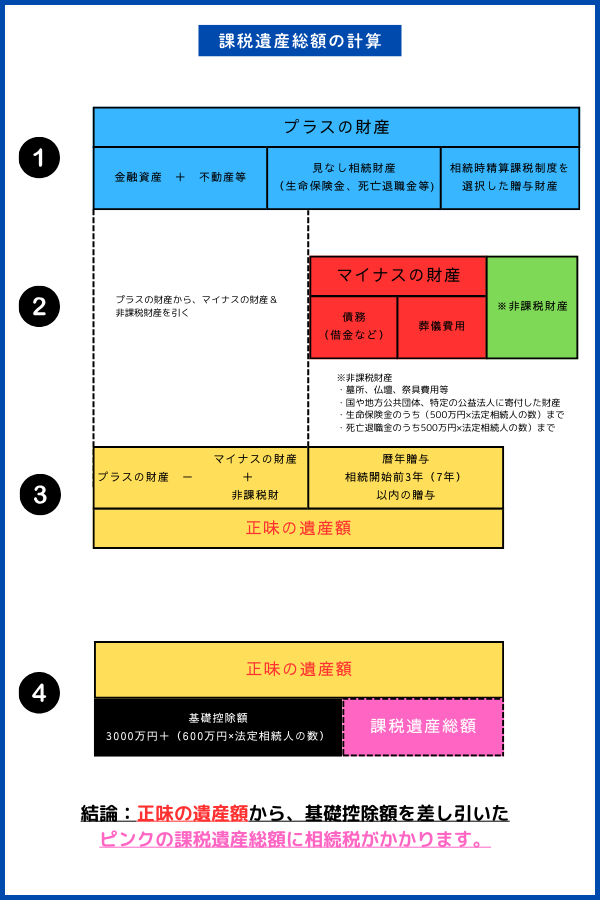

ここからは、相続税の基本的な計算方法説明します。相続税はおおむね以下の様な過程を経て計算されます。上記の図を参考にご説明いたします。

銀行預金などの金融資産や、建物・土地などの不動産財産、死亡保険などのみなし相続財産を合計しプラスの相続財産を計算します。

①で合計したプラスの相続財産の総額から、負債などのマイナスの財産や非課税財産(墓石・公益法人への寄付・死亡保険金(退職金)の控除分等)を引きます。

②で求めた財産(プラスの財産-マイナスの財産&非課税財産)に暦年課税(相続開始前3年(令和6年からは7年)以内)に関わる贈与財産を加え「正味の財産額」を計算する。

③で求めた「正味の財産額」から、基礎控除額(3000万円+(600万×法定相続人の数))を差し引き課税遺産総額を求める。

上記の経緯でも見たように、相続税は「正味の財産額」から基礎控除額を差し引いた課税遺産総額に対して掛かります。相続税の基礎控除とは3000万円+(600万円×法定相続人の数)で計算されます。

ちなみに、国税庁のHPはこのように表現されています。

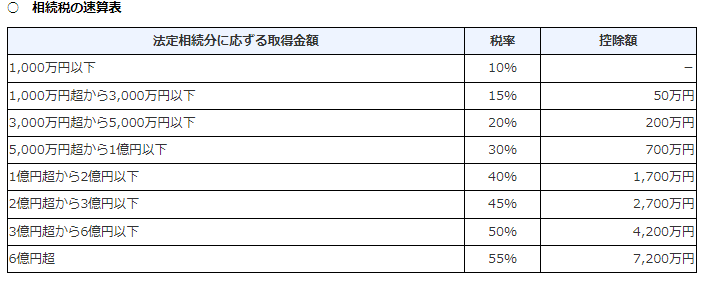

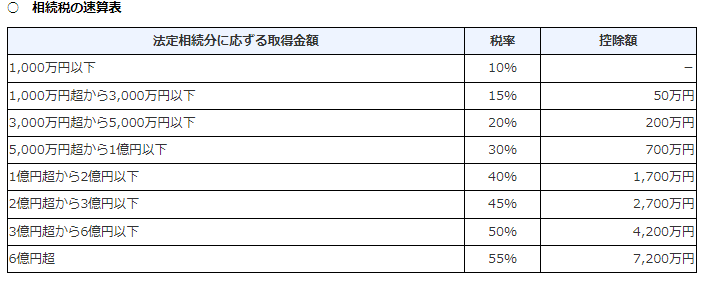

正味の遺産額から基礎控除額を差し引いた残りの額(課税遺産総額)を民法に定める相続分によりあん分した額(法定相続分に応ずる取得金額)に税率を乗じます。

相続遺産の各項目については以下の記事を参考にしてください。

その他の相続税の控除一覧

それでは、課税遺産総額がすべて相続人に課税されるのかといえばそうではありません。そこからまた、実際に課税されるまでに、相続人の状況によって控除が適用されます。相続税の控除には以下の様なものがあります。

- 配偶者の税額軽減(配偶者控除)

-

配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者には相続税はかかりません。

- 未成年者控除

-

相続人が18歳未満の方の場合は、18歳に達するまでの年数1年につき10万円が控除されます。

- 障害者控除

-

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除されます。

- 暦年課税に係る贈与税額控除

-

正味の遺産額に加算された「加算の対象となる暦年課税に係る贈与財産」の価額に対する贈与税額が控除されます。

- 相続時精算課税に係る贈与税額控除

-

遺産総額に加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除されます。なお、控除しきれない金額がある場合には、申告をすることにより還付を受けることができます。

相続税の課税率

また一般的に「相続税は55%かかる」というのを聞いたことがある人もいると思います。しかし実際には、相続税は累進課税となっているため、相続による取得金額によって10%~55%まで税率が細かく分かれています。55%というのは、一人で6億円を超える資産を相続した場合に課される税率です。

実際に相続税がかかる人の資産平均

では実際に相続税を払った人の資産や、掛け率の平均ってどれくらいなの?と気になると思います。

上の図は、実際に相続税が発生した際の被相続人(亡くなった方)の平均的な相続資産を現したものです。左側の赤枠をみると、相続税が発生した相続資産の平均は1億3千~4千万円ほどです。これに対して、右側の赤枠は、その資産総額に対して、実際に発生した相続税額の平均を表したものです。これは、日本全国の大富豪や資産家など全ての課税を含めての平均値です。この図をみると、相続税を支払う人の税率の平均は大体10~15%ほどに収まることが読み取れます。

実際の相続税の計算例

相続税の計算

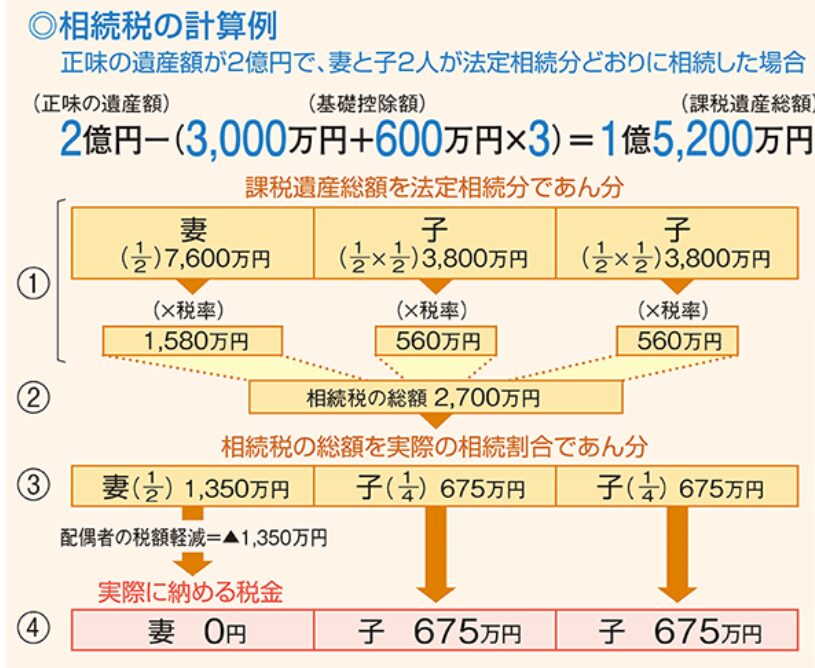

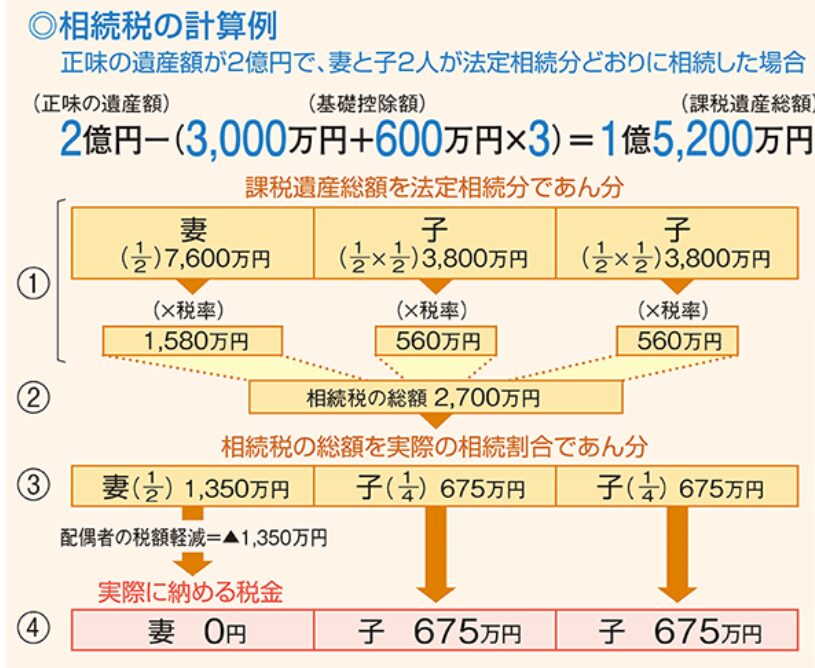

上の図は、国税庁のHPに載っている相続税の計算例です。まず、前提条件として正味の遺産額が2億円です。そして、相続人は妻と子2人の合計3人です。こちらの、法定相続割合は、妻が1/2で子がそれぞれ1/4(1/2×1/2)となります。図には載っていませんが、これを法定相続分通りに相続すると、妻は1億円、子は5000万円を相続したことになります。

次に、相続税が課税される部分を計算します。正味の遺産額が2億円で、基礎控除額は4800万円(3000万+1800万(600×3人))です。相続税が課税されるのは「基礎控除を超えた分」なので2億円-4800万円=1億5200万円が課税される遺産ということになります。これを「課税資産総額」といいます。

「正味の遺産額」「法定相続割合」「実際の相続割合」「実際に相続した額」「課税資産総額」をしっかりと分けて把握しなければ、後々話がごちゃごちゃになってきます。

具体的な計算方法

それでは、上にある国税庁の相続税の計算方法を具体的に説明していきたいと思います。

課税資産総額の1億5200万円を、相続人の法定相続分で分けます。具体的に、妻は1/2なので7600万円、子2人は1/4で3800万円(7600万÷2人)がそれぞれの額となります。

すでに示した相続税の速算表をもとにすると、妻の負担額の7600万円は30%の税率で控除が700万円となります。なので妻は7600万×30%=2千280万円-700万円=1580万円となります。子は3800万円の20%で控除が200万円となります。こちらも具体的には3800万円×20%=760万円-200万円=560万円となります。

妻の相続税が1580万円、子の相続税が1120万円(1人560万円×2人分)の合計2700万円が相続税の総額となります。

③相続税の総額を、各相続人などが実際に取得した正味の遺産額の割合に応じてあん分します。今回は法定相続分通りに相続したものと仮定します。すると、妻は1350万円(2700万円の1/2)、子は1人675万円(2700万円の1/4)となります。

非常にややこしいのですが、そもそも今回のケースでは、妻は1億円の遺産を相続しています。配偶者の税額軽減(配偶者控除)では「配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者には相続税はかかりません」というルールがあります。今回の妻はそのルールの枠内に当てはまっているので、計算上1350万円の相続税負担があっても配偶者控除によって、実際の支払いは0円となります。

まとめ

これまで、相続税の概要を解説してきました。今回の記事では、基本的なルールのみを説明しましたが、実際の相続税の計算は非常に複雑なものになります。この記事は、あくまで参考程度に読んで頂ければ幸いです。

相続税を支払う必要がある方は専門家である税理士に早めの相談をすることをオススメします。ハナハ行政書士・社会福祉士事務所では提携する税理士へワンストップでおつなぎいたします。お気軽にご相談下さい。

まずは無料相談へ

ハナハ行政書士・社会福祉士事務所では初回相談(1~2時間)は相談が無料となっております。対面・電話・Zoomによるオンライン面談など、相談者様のご希望に合わせた相談が可能です。また、提携先の司法書士・税理士・土地家屋調査士と協同で手続きを行うことでワンストップでのサポートを行います。下記のボタンより、お気軽にお問合せ下さい。

コメント